A股三大股指涨跌互现:银行股低开高走领涨两市,红利资产普遍企稳

- 体育

- 2024-12-03 15:45:03

- 447

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

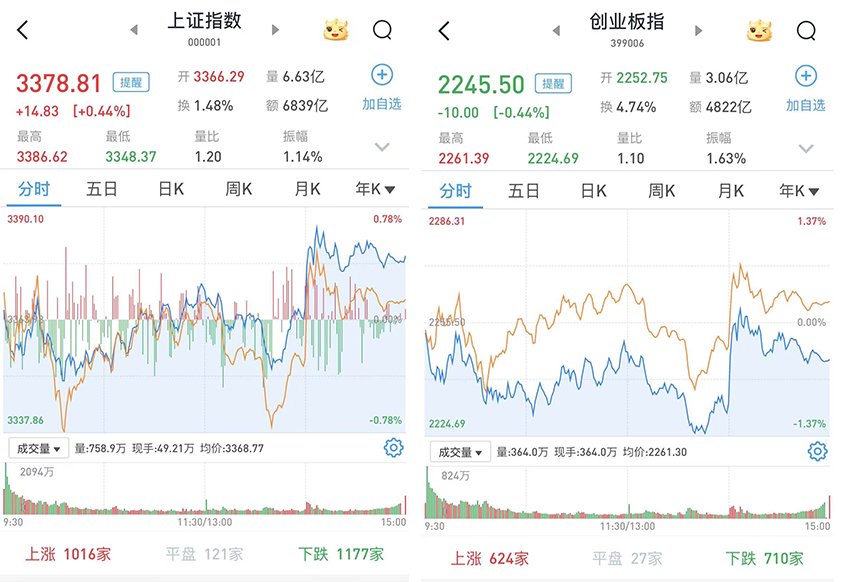

12月3日,A股开盘涨跌互现。早盘两市弱势震荡,三大股指午市收盘涨跌不一。午后回踩后快速上攻,三大股指全线翻红转涨。

从盘面上看,大金融、化债概念午后发力,红利资产普遍企稳,机器人、税改概念局部活跃;自主可控概念午后跳水,高位股尾盘筹码松动,广博股份遭遇“天地板”。

至收盘,上证综指涨0.44%,报3378.81点;科创50指数跌1.04%,报1005.26点;深证成指跌0.4%,报10713.58点;创业板指跌0.44%,报2245.5点。

Wind统计显示,两市及北交所共2446只股票上涨,2717只股票下跌,平盘有204只股票。

沪深两市成交总额17159亿元,较前一交易日的17867亿元减少708亿元。其中,沪市成交6840亿元,比上一交易日7095亿元减少255亿元,深市成交10319亿元。

据大智慧VIP,两市及北交所共有142只股票涨幅在9%以上,30只股票跌幅在9%以上。

银行股低开高走

在板块方面,银行股低开高走领涨两市,上海银行(601229)、厦门银行(601187)、重庆银行(601963)等涨超3%,华夏银行(600015)、光大银行(601818)、中信银行(601998)等涨超2%。

房地产板块午后急涨,衢州发展(600208)、华夏幸福(600340)、光大嘉宝(600622)、凤凰股份(600716)、上实发展(维权)(600748)、皇庭国际(000056)等涨停。

建筑装饰板块涨幅居前,宝鹰股份(002047)、岭南股份(002717)、中化岩土(002542)、汇绿生态(001267)、海南发展(000722)等近10只个股涨停。

国防军工领跌,思科瑞(688053)跌超8%,火炬电子(603678)、盟升电子(688311)、铖昌科技(001270)、合众思壮(维权)(002383)等跌超3%。

半导体表现不佳,中科蓝讯(688332)、恒玄科技(688608)、敏芯股份(688286)、芯源微(688037)、乐鑫科技(688018)、芯联集成(688469)等跌超3%。

传媒股萎靡,生意宝(002095)跌停,新华都(002264)、龙韵股份(603729)、省广集团(002400)、蓝色光标(300058)、天地在线(002995)等跌超4%。

大盘有望在震荡中继续向上演绎

东莞证券表示,当前美联储仍处于货币政策正常化的轨道中,客观上有利于国内政策的释放。随着一揽子增量政策叠加“两重”“两新”政策生效,12月经济形势有望继续向好,企业盈利有望继续修复。12月即将召开的中央经济工作会议和政治局会议将对下一阶段政策进行部署,增量政策落地预期有望升温,进一步提振市场情绪,大盘有望在震荡中继续向上演绎,迎接跨年行情。板块配置上,建议关注TMT、商贸零售、汽车、食品饮料和电力设备等方向。

中金公司指出,近两月结合外部扰动因素尤其是“特朗普交易”持续强化,A股及港股市场均出现一定回调,受外部因素影响更大的港股市场调整较多,A股市场则在资金面支撑下表现相对具有韧性且近期逐步回暖。当前时点A股持续近两月的“波折期”可能正在过去,临近岁末政策重要窗口期,积极因素有望助力A股迎来“岁末年初行情”。

华泰证券认为,上周各类资金修复构成A股反弹的基础。1)交易型资金在连续两周降温后,上周出现边际回暖的迹象,散户、融资资金均转向净流入,融资活跃度由8.5%(上周一)回升至9.8%(上周五);2)逆势资金中,ETF净流入规模回升至300亿元以上,其中A500ETF净流入超200亿元,后续A500产品上市或仍对ETF流入形成支撑;3)公募基金在11月月末(机构考核关键期)仓位出现回升迹象,关注后续年末排名对资金行为的影响;4)险资受负债端增量资金入账的影响,四季度及明年一季度入市意愿或有所回升。此外,IPO边际回暖,11月募资66.5亿元,另有11家上会IPO审核已过会。

信达证券指出,牛市的核心基础、政策拐点、股市供需拐点依然存在,但由于之前交易热度较高,近期市场进入了牛市的震荡期,交易量明显下降。投资者近期关心市场震荡何时结束,参考2014—2015年和2020—2021年牛市的经验,如果是盈利牛,则盈利指标会在震荡期持续上行,2020年7月PMI和BCI指数在震荡期明显回升。如果是流动性牛市,则某一类居民资金会在震荡期持续大幅创新高式流入,2014年12月—2015年1月融资余额(包括融资余额/流通市值)快速增长,2020年7—9月,公募偏股混合型基金份额在震荡期大幅回升。目前来看,盈利和增量资金均有改善的迹象(PMI回升、ETF增长),但力度尚小,当下的震荡可能还需要一段时间。

发表评论